0568-50-2779

海外FXの税金特集|税務署にバレない方法はある?手続きが必要な人や計算方法を解説

海外FXの税金を税務署にバレない方法はありません。もし脱税がバレると、追加徴税や逮捕される可能性があるので必ず手続きしましょう。

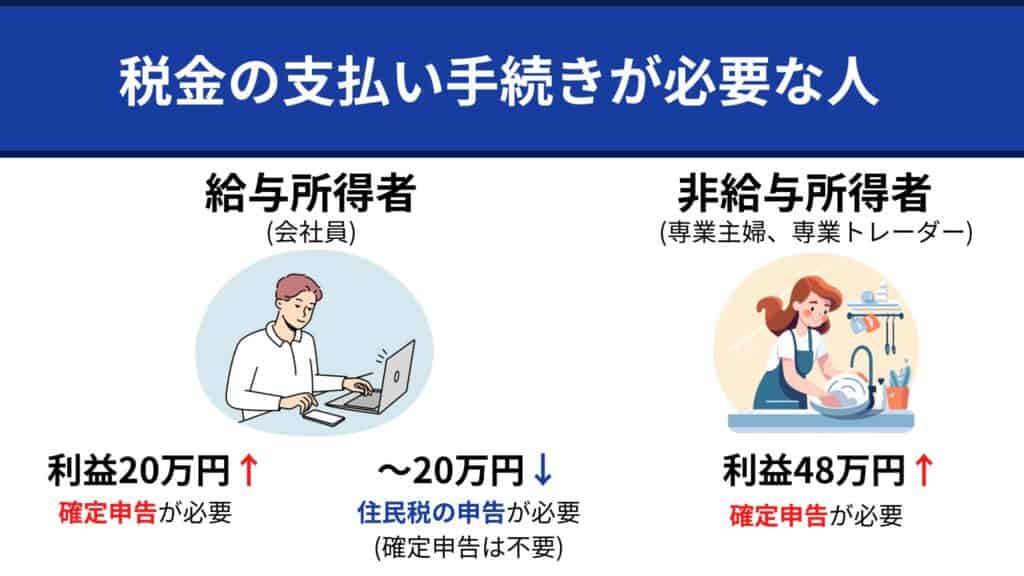

海外FXで税金の支払い手続きが必要なケースは3つあります。利益20万円以上で確定申告が必要なのは知っている方も多いですが、意外と知らないケースもあるので要チェックです。

本記事では、税金の手続きが必要な人や税金の仕組み、具体的な税金の計算方法を詳しく解説します。最後に節税方法と確定申告のやり方まで解説しているので、ぜひ最後までお読みください。

執筆者:吉田哲也

株式投資、FX歴6年以上。ファンダメンタルズをベースにしたドル円のスイングトレードがメイン。Xでは毎日の相場状況や指標を中心にファンダメンタルズ情報を発信しています。初心者でもファンダを理解すれば勝てるようになるので、学びたい方はフォロー!

\最新の相場と経済指標をリアルタイムでお届け!/

執筆者:吉田哲也

株式投資、FX歴6年以上。ファンダメンタルズをベースにしたドル円のスイングトレードがメイン。Xでは毎日の相場状況や指標を中心にファンダメンタルズ情報を発信しています。初心者でもファンダを理解すれば勝てるようになるので、学びたい方はフォロー!

\最新の相場と経済指標をリアルタイムでお届け!/

※FXのルールや注意点に関しては、金融庁「外国為替証拠金取引について」をご確認ください。パートナーのリスト、編集ガイドライン、評価プロセスを公開しています。

海外FXの税金・確定申告対象者|手続きが必要な条件

海外FXで税金の支払い手続きが必要なケースは3つあります。

- 給与所得者で利益20万円以上(確定申告が必要)

- 給与所得者で利益1円~20万円未満(住民税の申告が必要)

- 非給与所得者で利益48万円以上(確定申告が必要)

①給与所得者で利益20万円以上

会社員などの給与所得者は、海外FXとその他雑所得の合計が20万円以上の場合、確定申告が必要です。その他雑所得とは、仮想通貨やアフィリエイト、せどり、クラウドワークスなどの副業収入、年金収入が当てはまります。

例えば、海外FXの利益が15万円でも、副業10万円稼いでいたら合計25万円なので、確定申告の対象です。少額ならバレないと思って確定申告しない人もいますが、バレたら追加徴税や脱税で逮捕されるリスクがあるので必ず申請しましょう。

②給与所得者で利益1円~20万円未満

会社員などの給与所得者で、海外FXとその他雑所得の合計が1円~20万円未満の場合、住民税の申告が必要です。なぜなら、住民税は1円でも利益があれば支払う必要があるからです。

多くの方が、利益20万円未満なら「確定申告不要=税金は支払わなくていい」と勘違いしています。ただし、確定申告(所得税の支払い)は不要でも、住民税の申告は必要です。

確定申告した場合は、自治体に自動で通知が行くので住民税の申告は不要ですが、確定申告しない場合は別途手続きが必要です。住民税の申告は、各自治体のHPや窓口から可能です。

税金は難しいですが、知らなかったでは済まされません。少額でも必ず住民税の申告を行いましょう。

③非給与所得者で利益48万円以上

専業主婦や専業トレーダーなどの非給与所得者で、海外FXとその他雑所得の合計が48万円以上の場合、確定申告が必要です。ただし、非給与所得者の場合、基礎控除額48万円を超えなければ税金はかからないので確定申告は不要。

また、給与所得者は1円でも利益があれば住民税の申告が必要ですが、非給与所得者は基礎控除48万円と相殺されるので申告は不要です。

海外FXの税金を税務署にバレない方法はある?バレたらどうなる?

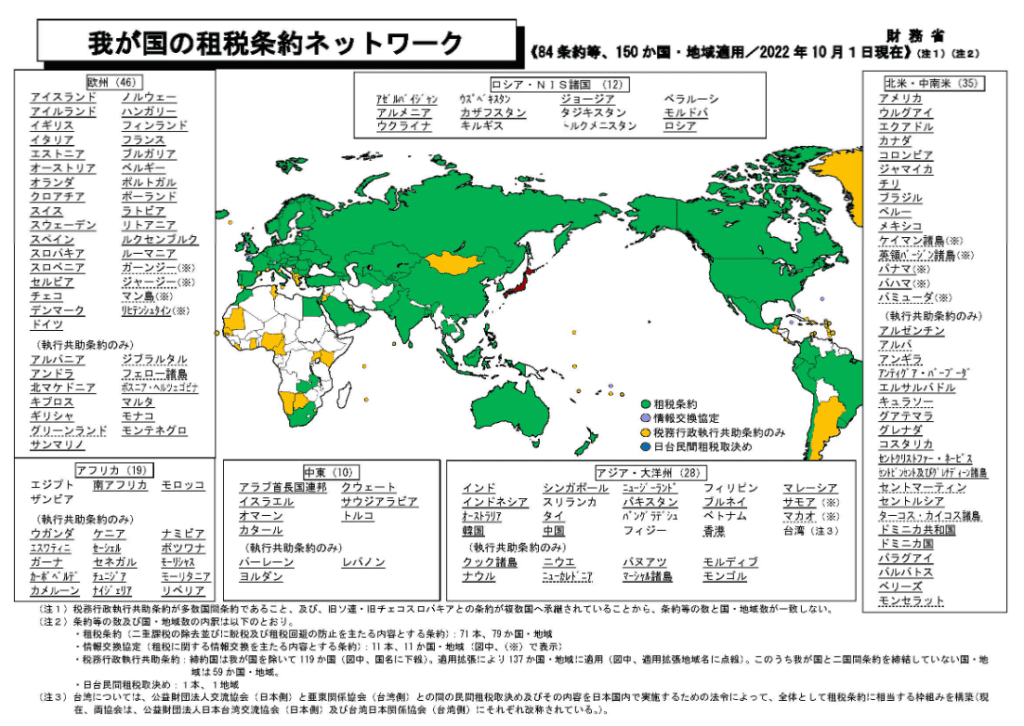

海外FXの税金を税務署にバレない方法はありません。税務署に脱税がバレる理由は大きく3つあります。

国税庁HPを見ても、海外投資等を行っている個人の調査状況に「積極的に調査します」と記載されています。また、たい方は租税条約に関する資料には、他国と協力して脱税に対応すると記載されています。

日本が租税条約を結ぶ国々

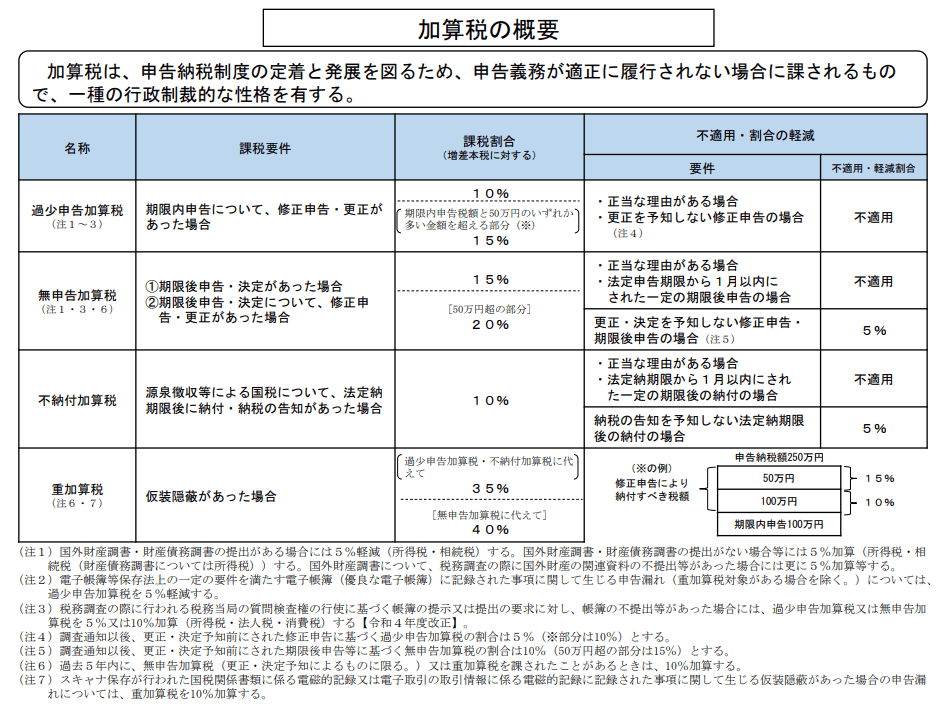

脱税すると余計な税金を支払うことになる

海外FXの税金を脱税すると、加算税がかかり、余計な税金を支払うことになります。追加徴税の割合は条件によりますが、最大で40%近く請求されるので注意してください。最悪の場合、脱税で逮捕される可能性もあります。

税金を払いたくない気持ちがあっても、税務署にバレた時のリスクが大きいので絶対に申告しましょう。また、申告漏れに気づいた場合はできるだけ早く手続きしてください。

期限後申告や追加の税金支払いについては国税庁HPの確定申告を忘れたときをご覧ください。

海外FXの税金仕組み・計算方法|国内FXとの違いは何?

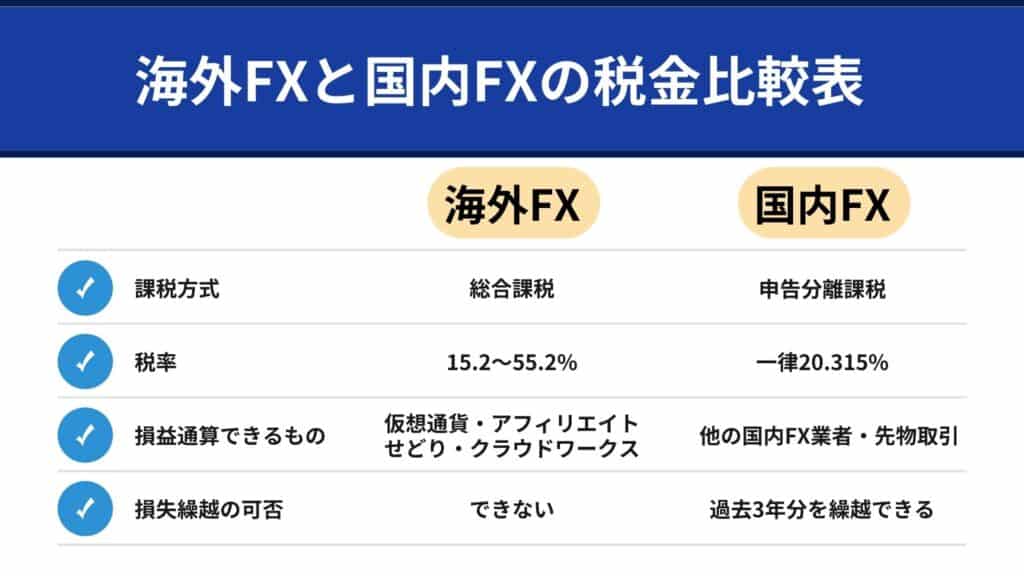

海外FX・国内FXの税金に関する違いは、大きく3つあります。

- 課税方式と税率

- 損益通算できるもの

- 損失繰越の可否

| 項目 | 海外FX (雑所得) | 国内FX (先物取引に係る雑所得等) |

|---|---|---|

| 課税方式 | 総合課税 | 申告分離課税 |

| 税率 | 15.2~55.2% ※住民税(10%)・復興特別所得税(2.1%)含む | 一律20.315% ※住民税(5%)・復興特別所得税(0.315%)含む |

| 損益通算できるもの | 仮想通貨/アフィリエイト/せどり/クラウドワークス etc | 他の国内FX業者/先物取引 etc |

| 損失繰越 | できない | 過去3年分を繰越できる |

海外FXと国内FXは共に「雑所得」ですが、税区分が異なるため、別物として考えましょう。それぞれの違いについて詳しく解説していきます。

①課税方式と税率

国内FXの課税方式は申告分離課税で、税率は一律20.315%(住民税5%、復興特別所得税0.315%含む)。年収が多くても、FXでどれだけ稼いでも20%以上にはなりません。

一方、海外FXの課税方式は総合課税で、所得に応じて約15%~55%(住民税10%、復興特別所得税2.1%含む)。税率は、本業の給与所得や海外FXの利益から各種控除額を差し引いた金額(課税所得)で決まります。

下記ツールを使えば1分で税率や支払う税金が分かります。自分の税率は算出された所得税に住民税10%を足してください。また、海外FXの利益は雑所得に入力してください。

収入

控除

シミュレーション結果

※各項目は令和6年分(2024年)の計算方法を適応し、概算値を算出しています。

※確定申告の有無により寄付金控除(ふるさと納税)の計算が異なるため、所得税と住民税が異なる場合があります(合計額は同じになります)。

※住民税は10%で計算しています。

※このツールは、情報提供のみを目的として提供されており、正確性や完全性を保証するものではありません。本ツールの使用によって生じたいかなる損失や損害についても、当社は一切の責任を負いません。

自分で計算したい方向けに表にまとめました。計算のやり方例も記載したので、参考にしてください。

課税所得と海外FXの税率

| 課税所得 | 海外FXの税率(住民税10%含む) |

|---|---|

| ~195万円 | 15% |

| 195~330万円 | 20% |

| 330~695万円 | 30% |

| 695~900万円 | 33% |

| 900~1,800万円 | 43% |

| 1,800~4,000万円 | 50% |

| 4,000万円~ | 55% |

給与所得は、年収から給与所得控除額を引いた金額で算出できます。国税局のHPを見れば簡単に計算でき、年収300万円なら課税所得202万円、年収400万円なら課税所得276万円です。

下記に年収別の課税所得をまとめました。およその課税所得を計算したい方は、参考にしてください。細かい数字まで計算したい方は、国税局のHPの計算式を使いましょう。

年収別の課税所得一覧

| 年収 | 課税所得 |

|---|---|

| 200万円 | 132万円 |

| 300万円 | 202万円 |

| 400万円 | 276万円 |

| 500万円 | 356万円 |

| 600万円 | 436万円 |

| 700万円 | 520万円 |

| 800万円 | 610万円 |

| 900万円 | 705万円 |

| 1,000万円 | 805万円 |

また、各種控除とは社会保険料控除、基礎控除、配偶者控除、ふるさと納税した方は寄付金控除などが当てはまります。詳しい控除項目と金額は国税庁の所得控除に関するページで確認できます。

たとえば、年収500万円・独身で海外FXの利益が150万円、ふるさと納税を6.2万円したサラリーマンの場合は下表のとおりです。既婚者で配偶者が扶養に入っている場合は、配偶者控除(最大38万円)が追加されます。

例)年収500万円・独身の場合

| 項目 | 金額 |

|---|---|

| 給与所得額 | 356万円 |

| 各種控除額 | 社会保険料控除:70万円 基礎控除:48万円 寄付金控除:6万円 |

| 海外FXの利益 | 150万円 |

| 課税所得 | 382万円(356万円-124万円+150万円) |

この場合の課税所得は382万円で、先ほどの表に当てはめると海外FXの税率は30%です。よくある勘違いとして、課税所得382万円すべてに30%の税率が課せられると思ってしまうことがあります。

実際は、330万円~382万円の52万円分に30%が課せられ、195万円~330万円の135万円分に20%が課せられていきます。ただし、1つずつ計算するのは大変なので、下記の速算表を活用しましょう。

海外FX税金の速算表

| 課税所得 | 海外FX | 控除額 |

|---|---|---|

| ~195万円 | 15% | 0円 |

| 195~330万円 | 20% | 9万7,500円 |

| 330~695万円 | 30% | 42万7,500円 |

| 695~900万円 | 33% | 63万6,000円 |

| 900~1,800万円 | 43% | 153万6,000円 |

| 1,800~4,000万円 | 50% | 279万6,000円 |

| 4,000万円~ | 55% | 479万6,000円 |

例えば、課税所得400万円なら400万円×30%-42万7,500円=77.2万円と計算します。控除額を差し引くことで、段階的に計算した時と同じ結果になるように設定されています。

以上より、実際に計算した私の結論は、課税所得450万円が損益分岐点です。ただし、400万~500万は税金面で大きな差はありません。

その場合は海外FXと国内FXの徹底比較を見て、税金以外のメリット・デメリットで決めるのがおすすめ。資金量やトレードスタイルによって、国内FXと海外FXどちらがおすすめか異なるので、自分に合った方を選びましょう。

②損益通算できるもの

海外FXは、仮想通貨やアフィリエイト、副業収入(クラウドワークスなど)と損益通算できます。例えば、Webライターとして月5万円の収入があり、海外FXで5万円損してしまった場合に相殺可能。

一方、国内FXは先物取引と損益通算できます。ただし、先物取引する方は少ないため、基本的に損益を相殺できるものはありません。

損益通算できるもの

| 海外FX | 国内FX |

|---|---|

| 仮想通貨、アフィリエイト、せどり、クラウドワークスなどの副業収入 | 他の国内FX業者、先物取引 |

損益通算は、損失が出た場合に他の収入と相殺できるので、副業している方でFXの損失が出る可能性があるなら海外FXの方が節税できる場合があります。

ただし、副収入が無い方、FXで毎年安定して利益が出る方は、損益通算は考えなくてOK。税率や取引コストなど、他の要素で比較して決めましょう。

③損失繰越の可否

海外FXでは損失繰越ができませんが、国内FXは3年分の繰越ができます。

損失繰越の可否

| 海外FX | 国内FX |

|---|---|

| できない | 3年分の繰越ができる |

国内FXのように損失繰越ができると、税金面でお得になるケースがあります。なぜなら、過去3年分の損失と今年の利益を相殺して税金を減らせるからです。

たとえば、昨年に100万円の損失、今年100万円の利益が出た場合で考えてみましょう。損失繰越ができない海外FXでは、昨年の損失額は関係なく、今年の利益100万円に税金がかかります(所得に応じて15~55%)。

一方、損失繰越ができる国内FXなら、損益を相殺できるので税金は0円です。毎年安定して利益が出せる方は、損失繰越の恩恵はありませんが、利益が安定しない方は損失繰越ができる国内FXがおすすめ。

海外FXと国内FXの税金についてさらに詳しく知りたい方は海外FXと国内FXの税金比較|お得になる損益分岐点はいくら?をご覧ください。

海外FXの税金計算シミュレーション|あなたの税金はいくら?

海外FXの税金を、年収300万円・海外FXの利益30万円でシミュレーションした結果を紹介します。自分の税金を計算する際の参考にしてください。

海外FXの税金計算する手順

- 給与所得を計算する(国税庁HP:給与所得控除)

- 海外FX、その他雑所得を計算する

- 所得控除を差し引く

- 速算表に当てはめて税金を計算する

まずは、給与所得を計算します。国税庁HP:給与所得控除を見ると、年収300万円の給与所得控除は300万×30%+8万円=98万円。つまり、給与所得は300万円-98万円=202万円です。

年収別の課税所得一覧

| 年収 | 課税所得 |

|---|---|

| 200万円 | 132万円 |

| 300万円 | 202万円 |

| 400万円 | 276万円 |

| 500万円 | 356万円 |

| 600万円 | 436万円 |

| 700万円 | 520万円 |

| 800万円 | 610万円 |

| 900万円 | 705万円 |

| 1,000万円 | 805万円 |

次に、海外FX、その他雑所得を計算します。今回は海外FXの利益30万円以外に雑所得が無い場合で計算しますが、仮想通貨、アフィリエイト、せどり、副業収入、年金収入がある方は合算してください。

次に、各種所得控除を差し引きます。よくある所得控除は、社会保険料控除、基礎控除(48万円)、寄付金控除(ふるさと納税)、配偶者控除(最大38万円)です。詳しくは国税庁HP:所得控除のあらましをご覧ください。

社会保険料控除は、会社からもらった源泉徴収票に記載されています。また、今回はふるさと納税を6万2000円行った場合で計算しました。寄付金控除は、ご自身がふるさと納税した金額-2,000円で計算しましょう。

例)年収300万・海外FXの利益30万円・独身

| 項目 | 金額 |

|---|---|

| 給与所得額 | 202万円 |

| 海外FXの利益とその他雑所得 | 30万円 |

| 所得控除額 | 社会保険料控除:43万円 基礎控除:48万円 寄付金控除:6万円 |

| 課税所得 | 135万円(202万円+30万円-97万円) |

課税所得135万円の税率は15%で、海外FXの利益30万円にかかる税金は30万円×15%=4.5万円です。

課税所得と税率の関係

| 課税所得 | 税率(住民税10%含む) |

|---|---|

| ~195万円 | 15% |

| 195~330万円 | 20% |

| 330~695万円 | 30% |

| 695~900万円 | 33% |

| 900~1,800万円 | 43% |

| 1,800~4,000万円 | 50% |

| 4,000万円~ | 55% |

また、この年に支払う会社員収入分も合わせた所得税は、速算表に当てはめて計算しましょう。税率は~195万円は15%、195~330万円は20%と段階的に計算されますが、速算表に当てはめると一発で計算できます。

所得税の速算表

| 課税所得 | 所得税率 | 控除額 |

|---|---|---|

| ~195万円 | 15% | 0円 |

| 195~330万円 | 20% | 9万7,500円 |

| 330~695万円 | 30% | 42万7,500円 |

| 695~900万円 | 33% | 63万6,000円 |

| 900~1,800万円 | 43% | 153万6,000円 |

| 1,800~4,000万円 | 50% | 279万6,000円 |

| 4,000万円~ | 55% | 479万6,000円 |

今回は課税所得135万で税率は15%、控除額は0円なので135万円×15%=約20.2万円が、この年に支払う所得税になります。ご自身の税金計算の際は、同じ手順で算出していただけると税金が求められます。

年収が高い方や海外FXの利益が多い方は、かなりの金額を税金として徴収されてしまいます。ただし、節税すれば税金を減らして、手元に残るお金を増やせます。次に紹介する節税方法を実践して、なるべく税金を減らしましょう。

海外FX・国内FXの税金対策9選|高すぎる税金の抜け道はある?

海外FXの税金対策に抜け道はありませんが、節税方法はたくさんあります。自分ができる節税をできるだけ実践して、税金を減らしましょう。

海外FXの税金対策9選

- FX関連の費用を経費計上する

- 所得控除を利用する

- 他の雑所得と損益通算する

- 配偶者、家族にトレードしてもらう

- 取引手数料がかかる口座タイプを使う

- 両建てで利益を一時的に減らす

- 含み益を確定しない、含み損を確定する

- 法人化して税率を下げる

- 税金が少ない国へ移住する

誰でも出来る税金対策もいくつかあるので、海外FXの税金対策9選|誰でもできる節税方法を紹介を参考にしてください。

税金対策をしたら、必ず確定申告もしましょう。やらないと必ずばれて、余計に税金を支払うことになります。面倒な確定申告ですが、不慣れな方でも簡単にできるように実際の手順を画像付きで解説しています。

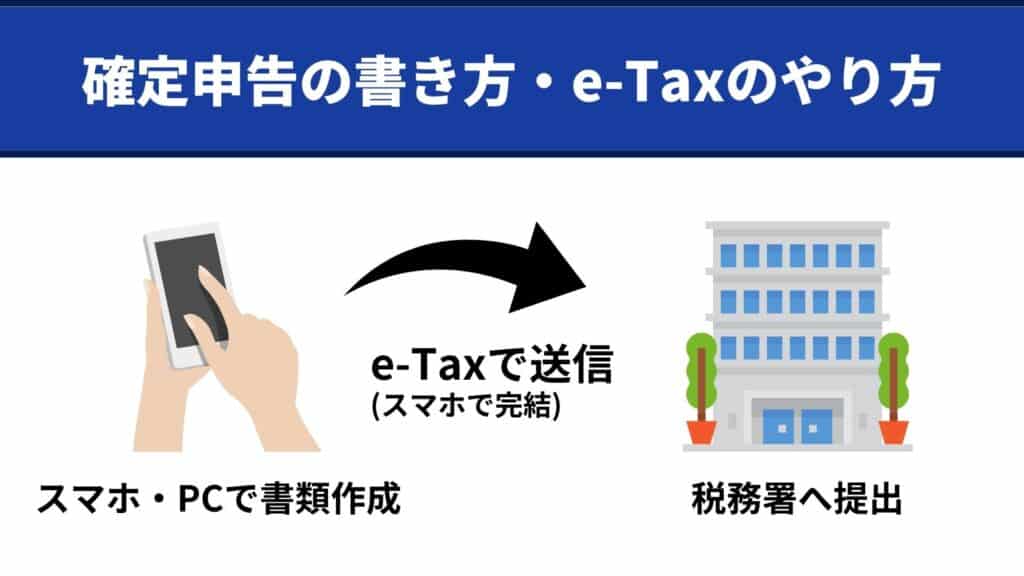

海外FX確定申告のやり方|「自分で納付」を選べば会社にバレない!

近年では確定申告が簡単にできる仕組みになり、税務署に行かなくてもスマホ・PCで完結します。必要書類は、マイナンバーカード・源泉徴収・各種控除証明書・経費の領収書・年間取引報告書の5点です。

海外FX確定申告の書き方・e-tax提出のやり方

- 国税庁サイトにアクセスする

- 税務署への提出方法を選択する

- 作成する申告書を選択する

- マイナポータルをインストールする

- マイナンバーカードを読み取って本人確認する

- 申告書を作成する

- 海外FXの利益を「雑所得」に入力する

- 控除を入力する

- 住民税の支払い方法を選択する

- 申告書を税務署に提出する

会社員の方で、会社にバレたくない方は納付方法を選択する際に「自分で納付」を選択しましょう。会社員収入とは別で、自宅に住民税の支払い通知書が来るので、会社にバレることはありません。

詳しくは海外FX確定申告の書き方・必要書類|e-Tax提出のやり方も解説をご覧ください。提出方法と注意点を画像付きで初めてでもわかるように解説しています。

海外FXの税金・確定申告に関する注意点

海外FXの税金・確定申告に関する注意点

- 利益を確定したタイミングで課税対象になる

- キャッシュバックにも税金がかかる

- 利益20万円以下でも住民税は支払う必要がある

- 税金は支払わないとバレて追加徴税・脱税になる

利益を確定したタイミングで課税対象になる

海外FXは利益を確定したタイミングで課税対象になります。そのため、海外FX口座から出金しなくても利益確定していれば、税金の対象です。

また、出金拒否で実際に出金していなくても、課税対象になるケースもあります。出金拒否された場合どうなるかは海外FX・国内FXは出金しなければ税金はかからない?出金拒否の場合はどうなる?で詳しく解説しています。

一方、含み益は課税対象にならないため、税金を抑えたい方はなるべく確定せずに保有しておくのがおすすめ。逆に、含み損は年末に確定(損出し)して、税金を減らしましょう。

キャッシュバックにも税金がかかる

海外FXのキャッシュバック(TariTaliなど)にも税金がかかります。キャッシュバックサイトと紐づけている方は、忘れずに税金を支払いましょう。

キャッシュバックの税金については海外FX・国内FXのキャッシュバックに税金はかかる?確定申告の勘定科目はどれ?で詳しく解説しています。

利益20万円以下でも住民税は支払う必要がある

海外FXでは、その他雑所得と合わせて利益20万円以下なら確定申告は不要ですが、住民税の支払いは必要です。

「20万円ルール」と呼ばれ、知らない人も多いですが脱税になるので必ず申告しましょう。住民税の申告は、お住まいの自治体HPまたは窓口から手続きできます。

税金は支払わないとバレて追加徴税・脱税になる

税金は支払わないとバレて、追加徴税・脱税で逮捕されるリスクがあります。税金を払いたくない気持ちはわかりますが、誤魔化しても絶対にバレます。バレた時のリスクが大きいので、必ず申請しましょう。

海外FXの税金・確定申告に関するよくある質問

海外FXの税金まとめ|税務署にバレない方法はない!必ず確定申告しよう

海外FXの税金を税務署にバレない方法はありません。バレた時のリスクが大きいので、必ず税金は支払いましょう。

会社員などの給与所得者の場合、その他雑所得と合わせて20万円以上で確定申告、20万円以下なら住民税の申告が必要です。利益20万円未満で不要なのは、あくまで確定申告(所得税の支払い)で、住民税の申告が必要な点に注意してください。

海外FXの税金は、所得に応じて変動します。自分の税金がいくらになるか計算したい方は税金の計算方法をご覧ください。また、税金は知識があれば簡単に減らせます。国は教えてくれないので節税方法を見て自分で理解しておきましょう。

税金が計算できたら、最後に確定申告をしましょう。確定申告は2月16日~3月15日にしないといけないので、早めにじゅんびしておくことをおすすめします。詳しくは海外FXの確定申告|書き方とe-Taxのやり方を解説をご覧ください。