0568-50-2779

【海外FXの税金対策9選】高すぎる税金の抜け道はある?誰でも出来る節税方法を紹介

▶記事は編集方針を基に作成され、ランキングは評価基準に則り中立的に作成しています。当サイトは広告収入を基に運営されています。

なお、海外FX口座開設の教科書はfinconnect株式会社が所有・運営しています。

海外FXの税金対策に抜け道はありませんが、節税方法はたくさんあります。誰でも出来る税金対策もあるので、ぜひ参考にしてみてください。

海外FXの税金対策9選

- FX関連の費用を経費計上する

- 所得控除を利用する

- 他の雑所得と損益通算する

- 配偶者、家族にトレードしてもらう

- 取引手数料がかかる口座タイプを使う

- 両建てで利益を一時的に減らす

- 含み益を確定しない、含み損を確定する

- 法人化して税率を下げる

- 税金が少ない国へ移住する

税金対策をしたら、必ず確定申告もしましょう。やらないと必ずバレて、余計に税金を支払うことになります。

面倒な確定申告ですが、【初心者向け】海外FXの確定申告のやり方と必要書類で簡単にできるように実際の手順を画像付きで解説しています。税金を基礎から学びたい方は海外FXの税金まとめも合わせてご覧ください。

そもそも、自分の所得税率や支払う税金がいくらか知っていますか?下記ツールを使えば1分でわかります。一度シミュレーションしてみてくださいね。

※各項目は令和6年分(2024年)の計算方法を適応し、概算値を算出しています。

※確定申告の有無により寄付金控除(ふるさと納税)の計算が異なるため、所得税と住民税が異なる場合があります(合計額は同じになります)。

※住民税は10%で計算しています。

※このツールは、情報提供のみを目的として提供されており、正確性や完全性を保証するものではありません。本ツールの使用によって生じたいかなる損失や損害についても、当社は一切の責任を負いません。特に、税金やその他の財務については、専門家に相談することをお勧めします。

【抜け道はない!】海外FXの税金対策9選と高すぎる税金の節税方法

海外FXの税金対策は9つあるので自分に当てはまるものは全て実践して、できるだけ税金を減らしましょう。特に、経費計上や他の雑所得との損益通算、含み益を確定しない・含み損を一旦確定するのは、多くの方に当てはまります。

海外FXの税金対策9選

- FX関連の費用を経費計上する

- 所得控除を利用する

- 他の雑所得と損益通算する

- 配偶者、家族にトレードしてもらう

- 取引手数料がかかる口座タイプを使う

- 両建てで利益を一時的に減らす

- 含み益を確定しない、含み損を確定する

- 法人化して税率を下げる

- 税金が少ない国へ移住する

①FX関連の費用を経費計上する

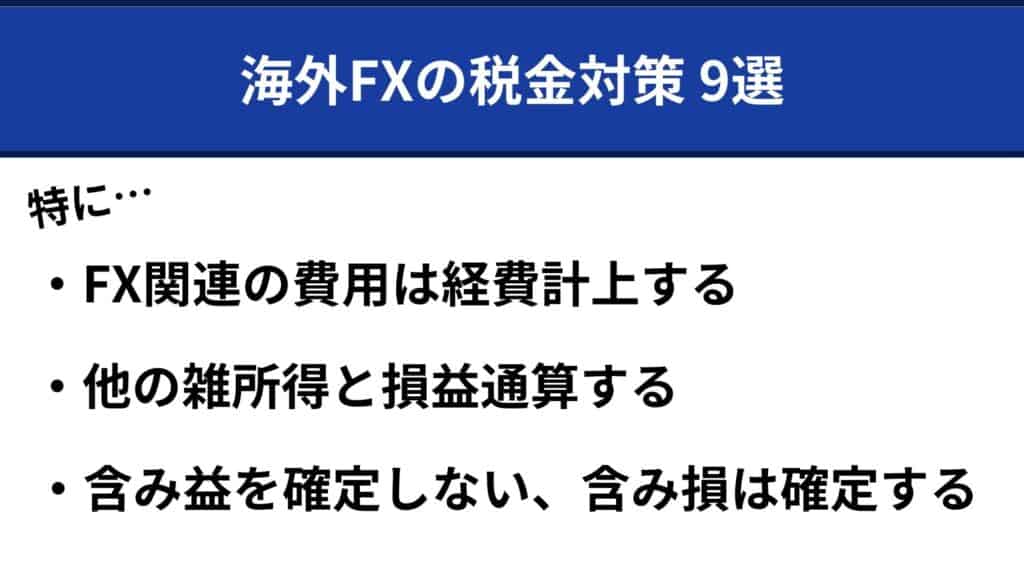

海外FXの税金対策1つ目は、FX関連の費用を経費計上して節税する方法です。FXに関する費用はすべて経費にできるので、スマホ・Wi-Fi代や家賃の一部も計上できます。

海外FX・国内FXで経費にできるもの(代表例)

- iPhone、スマホの本体代

- トレードに使うPC、ディスプレイ、机、椅子

- 家賃(賃貸)、固定資産税(持ち家)

- 通信費(Wi-Fi代、スマホ代)

- FXに関するセミナー、書籍

- VPS、自動売買ツール(EA)

他にも交通費や飲食代も経費にできますが、多くの方が計上できそうなのは上記のとおりです。もし購入予定があれば、利益が出た年に買って経費計上した方がお得になります。

注意点として、スマホ代や家賃は全額ではなく、FXに関する割合で経費計上しましょう。例えば、10畳の家のうち1畳分使っているから家賃の10%を経費にします。

税金を払いたくないからと言って、なんでも経費にすると国税庁の調査が入る可能性があります。追加徴税や脱税で逮捕されるリスクがあるので、誰が聞いても妥当と思われる範囲で経費計上しましょう。

FXの経費については海外FX・国内FXの経費にできるもの一覧|注意点も解説をご覧ください。経費にできるもの、経費計上の注意点も詳しく解説しています。

②所得控除を利用する

海外FXの税金対策2つ目は、所得控除を利用して節税する方法です。代表的な所得控除は、社会保険料控除や寄付金控除(ふるさと納税)、配偶者控除、基礎控除があります。

所得控除は、経費同様に所得から差し引けるので、節税に繋がります。会社員の場合、FXしていなくても節税になるので、漏れなく控除は使いましょう。

例えば、年間10万円以上の医療費を支払った方、ふるさと納税した方、配偶者がいる方は税金を減らせます。節税額は所得税率によりますが、税率30%の人なら10万円控除できると3万円も税金を減らせます。

国が教えてくれないので、自分で該当する控除を理解しないといけません。税金は難しいので敬遠しがちですが、少し知識を付けるだけで数万円~数十万円変わってくるので、基本だけでも理解しておきましょう。

③他の雑所得と損益通算する

海外FXの税金対策3つ目は、他の雑所得と損益通算して節税する方法です。他の雑所得とは、仮想通貨やアフィリエイト、せどり、クラウドワークスなどの副業収入を指します。

もし、海外FX同じ雑所得で損失があれば、損益通算して海外FXの税金を減らせます。ただし、その年の損益しか合算できないので注意してください。昨年発生した仮想通貨の損失と今年得た海外FXの利益は、損益通算できません。

④配偶者、家族にトレードしてもらう

海外FXの税金対策4つ目は、配偶者・家族にトレードしてもらって節税する方法です。これは、所得を分散して所得税率を上げすぎないためのやり方です。

海外FXの所得税率は、会社員の収入と海外FX利益の合計額で決まります。課税所得が増えると税率が上がり、税率は最大55%です。

課税所得と海外FXの税率

| 課税所得 | 海外FXの税率(住民税10%含む) |

|---|---|

| ~195万円 | 15% |

| 195~330万円 | 20% |

| 330~695万円 | 30% |

| 695~900万円 | 33% |

| 900~1,800万円 | 43% |

| 1,800~4,000万円 | 50% |

| 4,000万円~ | 55% |

つまり、配偶者や家族にトレードしてもらうことで所得を分散すれば、同じ利益でも税率を上げられます。例えば、会社員収入の課税所得270万(年収400万円相当)、海外FXの利益100万円で考えてみましょう。

通常は、課税所得が270万+100万円=370万円なので、税率は30%です。一方、半分を配偶者にトレードしてもらって利益50万円に抑えれば、課税所得320万円で税率は20%に減らせます。

配偶者・家族の年収が極端に多い場合は意味ないですが、日本の平均的な家庭なら効果があるやり方です。また、配偶者・家族の年収が少ない場合は、すべてトレードしてもらう方法もあります。

注意点として、必ず本人がトレードしましょう。ある程度の知識を教えるのは問題ないですが、最終的にトレードするのは本人でないといけません。名義だけ借りてトレードするのは禁止です。

⑤取引手数料がかかる口座タイプを使う

海外FXの税金対策5つ目は、取引手数料がかかる口座タイプを使って節税する方法です。なぜなら、海外FXの取引手数料は経費計上できるからです。

取引手数料とは、スプレッド以外にかかるコストで、海外FXの低スプレッド口座によくあります。スプレッドは取引の損益に含まれるので経費にできないですが、取引手数料は別途かかるコストなので経費計上できます。

節税額は所得税率によりますが、税率20%で取引手数料50万円かかった人なら10万円も節税できます。実質、取引コストが20%オフになるので、利益が出る人は低スプレッドで取引手数料がかかる口座タイプを選びましょう。

⑥両建てで利益を一時的に減らす

海外FXの税金対策6つ目は、両建てで利益を一時的に減らして節税する方法です。ただし、リスクがあるので、節税以上に損する可能性があることを理解しておきましょう。

やり方は年末に同じ口座内で両建てして、年内に損失ポジションを決済、利益ポジションは年明けに決済するだけ。厳密には、税金の先延ばしですが、資金効率や来年損失が出る可能性を考えると有益なやり方です。

注意点として、年明けまで保有したポジションが逆行すると、損します。節税する以上に損したら意味が無いので、事前にリスクを理解した上で実践してみてください。

⑦含み益を確定しない、含み損を確定する

海外FXの税金対策7つ目は、含み益を確定しない、含み損を確定して節税する方法です。これも利益を先延ばしにして、税金を先延ばしにできます。

年内に含み損を確定する方法は「損出し」と呼ばれ、株やFX界隈では一般的な節税のやり方。実際は、税金の支払いを来年に延ばしているだけですが、資金効率を考えると必須です。

やり方は簡単で、年内に含み損を確定して、年明けに買い戻すだけ。スプレッドは余分にかかりますが、それ以上に効果があるので、私は毎年やっています。FXだけでなく、個別株や投資信託を持っている方も活用してみてください。

⑧法人化して税率を下げる

海外FXの税金対策8つ目は、法人化で税率を下げて節税する方法です。これは、年1,000万円以上稼ぐ専業トレーダーや、課税所得が毎年1,000万円を超える方におすすめのやり方です。

法人化すると税率は最大で約33%なので、個人口座で課税所得900万円を超える方は法人口座を作った方がお得。実際に、月数百万円稼ぐ専業トレーダーは法人化している方が多いです。

注意点として、利益が安定するまでは安易に法人化しない方がいいです。なぜなら、法人化すると、これまでかからなかった費用・手間が発生するからです。

例えば、法人設立や税理士さんへの依頼費、諸手続きなどデメリットもあります。法人化は年間2,000万円稼いだり、毎年安定して利益が出ていて節税効果が大きい方だけにしておきましょう。

⑨税金が少ない国へ移住する

海外FXの税金対策9つ目は、税金が少ない国へ移住して節税する方法です。例えば、オリエンタルラジオの中田敦彦さんが移住したシンガポールなどがあります。

シンガポールの所得税は最大22%、法人税は最大17%で、日本と比べて半分程度です。もちろん、家族や仕事の関係で万人受けする方法ではありませんが、選択肢として持っておくと良いです。

ただし、税金が安いからといって、適当に移住先を決めるのは危険です。今後政策が変わって税金が高くなるリスクもあるので、経済が発展していて住みやすい国を選びましょう。

その点で、シンガポールはGDPがアジアトップ水準で、税金も安いので移住先に適しています。

海外FXの税金対策に関する注意点|過剰な経費申告はやめておこう

海外FXの税金対策を実践する際に、注意すべきことが3つあります。まずは注意点をよく読んでから実践してみてください。

海外FXの税金対策に関する注意点

- 過剰な経費申告は国税庁の調査が入る可能性がある

- 配偶者・家族と同じPC、ネット回線を使わない

- ボーナスの損失は計上できない

過剰な経費申告は国税庁の調査が入る可能性がある

過剰な経費申告は、国税庁の調査が入る可能性があるのでやめておきましょう。経費計上できるのは、FXに関する費用のみで、プライベートと共用している場合は割合に応じて計算しなければいけません。

例えば、FXと関係ない飲食代や交通費は脱税です。また、家賃やスマホ代は計上できますが、FX専用でない限りはプライベートとの割合に応じて計算しましょう。

例えば、1日10時間スマホを使用するうち、1時間はFXに使っているなら10%と決めます。明確な基準はありませんが、調査が入った時に自信を持って回答できるようにしておきましょう。

配偶者・家族と同じPC、ネット回線を使わない

配偶者・家族にトレードしてもらう場合は、PCやネット回線(Wi-Fi)は別の物を使いましょう。なぜなら、IPアドレスが同じだと、代わりにトレードしたと疑われる可能性があるからです。

もし、配偶者・家族にトレードしてもらうなら、別のスマホを使って、Wi-Fiはオフにするのがおすすめ。そこまでやれば、IPアドレスで疑われることはありません。

また、家族で複数人FXしている場合も、同じWi-Fiを使用すると疑われる可能性があります。ただし、本人がトレードしていると主張できるなら、気にしなくても問題ありません。

ボーナスの損失は計上できない

一部のサイトでは、入金ボーナスの損失も計上できると記載されていますが、やめておきましょう。意見が分かれる部分ですが、怪しいと思ったらやめておいた方がよいです。

もし、入金ボーナスを計上したいなら、税理士さんに相談しましょう。自分の判断で進めてしまうと、いざという時に追加徴税や脱税で逮捕されて後悔します。

私の意見としては、入金ボーナスは仮想のお金で現金化できないので、利益も損失も税金対象外と考えています。もし、入金ボーナスの損失を計上できるなら、もらったボーナスに課税されることになります。

少なくとも、利益は課税されずに、損失は計上できることはありません。自分の都合よく考えずに、プロの意見を聴いて判断するのをおすすめします。

海外FXの税金対策・抜け道に関するよくある質問

- 海外FX・国内FXの経費は領収書がなくても使えますか?

-

海外FX・国内FXの経費は領収書がなくても大丈夫です。ただし、代わりに証明するものが必要です。レシートや請求書のPDFなどを保管しておきましょう。詳しくは海外FXの経費にできるもの|注意点も解説をご覧ください。

- 海外FX・国内FXの経費にスマホ代・通信費は認められますか?また、何割が妥当ですか?

-

海外FX・国内FXの経費にスマホ代・通信費は認められます。ただし、プライベートでも使っている場合は、全額ではなくFXの使用割合で計算します。割合は人それぞれですが、1割~2割が妥当です。

- 海外FX・国内FXの経費にトレード部屋代・家賃は認められますか?

-

海外FX・国内FXの経費にトレード部屋代・家賃は認められます。ただし、プライベートにも利用しているケースがほとんどなので、全額ではなく一部を経費にする方が多いです。

- 海外FX・国内FXの経費はいくらまで計上できますか?

-

海外FX・国内FXの経費に上限はありません。FXに関する費用はすべて経費にできます。

- 海外FX・国内FXの経費で10万円以上のパソコンは計上できますか?

-

海外FX・国内FXの経費で10万円以上のパソコンは計上できます。ただし、1年でまとめて計上は出来ず、20万円未満なら3年、20万円以上なら4年に分割して毎年経費にするルールです。

- 海外FX・国内FXでは、出金しなければ税金はかかりませんか?

-

海外FX・国内FXでは、出金しなくても利益確定した時点で税金はかかります。詳しくは海外FX・国内FXは出金しなければ税金はかからない?をご覧ください。

- 海外FX・国内FXでもらえるキャッシュバックに税金はかかりますか?

-

海外FX・国内FXでもらえるキャッシュバックに税金はかかります。ただし、キャッシュバック内容によって、税金区分や確定申告が必要な金額が異なります。

詳しくは海外FX・国内FXのキャッシュバックは税金がかかる?をご覧ください。

- 海外FXと国内FXは、どちらが税金面でお得ですか?

-

海外FXと国内FXの税金は、所得額によってどちらがお得か異なります。年収とFX利益の合計が500万前後なら大きな差は無いので、他の要素で検討するのがおすすめ。

ただし、収入が多い方は海外FXの税金が高くなるので、一律約20%の国内FXがお得です。詳しくは海外FXと国内FXの税金比較|安いのはどっち?をご覧ください。

- 海外FX・国内FXで損失の場合も確定申告は必要ですか?

-

海外FX・国内FXで損失の場合も確定申告は不要です。ただし、国内FXの場合は損失を3年間繰り越せるので、今後3年間で得た利益と相殺して税金を減らせます。FXを続ける方は確定申告した方が良いです。

詳しくは海外FX・国内FXで損失の場合は確定申告が必要?をご覧ください。

- 海外FXと国内FXを併用(両方使う)場合の税金はどうなりますか?

-

海外FXと国内FXを併用(両方使う)場合の税金は、課税区分が異なるため損益通算できず、それぞれ計算して支払う必要があります。そのため、片方で損失が出ても、利益と相殺できないため税金は減らせません。

ただし、収入や利益が少ない方は海外FXの方がお得な場合もあります。また、併用するメリットもあるので詳しく知りたい方は海外FXと国内FXを併用した場合の税金はどうなる?両方使うメリットも解説をご覧ください。

海外FXの税金対策9選|抜け道はないけど節税はできる!

本記事では、海外FXの税金対策と注意点を解説しました。海外FXの税金対策に抜け道はありませんが、知識があれば誰でも節税できます。今回紹介した9つのうち、1つでも実践できるものがあれば参考にしてください。

海外FXの税金対策9選

- FX関連の費用を経費計上する

- 所得控除を利用する

- 他の雑所得と損益通算する

- 配偶者、家族にトレードしてもらう

- 取引手数料がかかる口座タイプを使う

- 両建てで利益を一時的に減らす

- 含み益を確定しない、含み損を確定する

- 法人化して税率を下げる

- 税金が少ない国へ移住する

節税しても20万円以上の利益が出た方は、確定申告が必要です。申告しないと追加徴税や脱税で逮捕のリスクがあるので、ズルせずに必ず確定申告しましょう。