0568-50-2779

海外FX・国内FXのキャッシュバックに税金はかかる?確定申告の勘定科目はどれ?

▶記事は編集方針を基に作成され、ランキングは評価基準に則り中立的に作成しています。当サイトは広告収入を基に運営されています。

なお、海外FX口座開設の教科書はfinconnect株式会社が所有・運営しています。

海外FX・国内FXのキャッシュバックは、税金がかかります。ただし、海外FXと国内FXのキャッシュバックは特性が異なるため、勘定科目が違う点に注意してください。

海外FXのキャッシュバック(TariTaliなど)は雑所得、国内FXのキャッシュバック(取引量に応じて〇円など)は一時所得で計上するのが妥当です。なぜなら、国内FXのキャッシュバックは継続性がなく、その名の通り一時的な所得だからです。

一方、海外FXのキャッシュバックは取引ごとにお金がもらえるので、継続性があると判断して雑所得で計上します。ただし、明確な基準がないため、個人の判断が難しい場合は税理士さんや国税局電話相談センターに問い合わせるのがおすすめ。

本記事では、雑所得と一時所得の違い、それぞれの勘定科目の妥当性、確定申告のやり方まで詳しく解説しています。(本記事の内容は、国税庁HPなどを調査して作成しています)

執筆者:吉田哲也

株式投資、FX歴6年以上。ファンダメンタルズをベースにしたドル円のスイングトレードがメイン。Xでは毎日の相場状況や指標を中心にファンダメンタルズ情報を発信しています。初心者でもファンダを理解すれば勝てるようになるので、学びたい方はフォロー!

\最新の相場と経済指標をリアルタイムでお届け!/

執筆者:吉田哲也

株式投資、FX歴6年以上。ファンダメンタルズをベースにしたドル円のスイングトレードがメイン。Xでは毎日の相場状況や指標を中心にファンダメンタルズ情報を発信しています。初心者でもファンダを理解すれば勝てるようになるので、学びたい方はフォロー!

\最新の相場と経済指標をリアルタイムでお届け!/

※FXのルールや注意点に関しては、金融庁「外国為替証拠金取引について」をご確認ください。パートナーのリスト、編集ガイドライン、評価プロセスを公開しています。

海外FX・国内FXのキャッシュバックとは?確定申告の勘定科目は雑所得or一時所得

FXのキャッシュバックは、大きく2種類あります。

1つは、国内FXでよくある「100万通貨取引すると1万円キャッシュバック」のような一時的なもの。もう1つは海外FXのキャッシュバックサイト(TariTaliなど)経由で取引する毎で継続的にもらえるものがあります。

それぞれ特性が異なるため、税金区分や計算方法が少し違うので、詳しく解説していきます。他サイトでも様々な情報が出回っていますが、心配な方は税理士さんや国税局電話相談センターに聞くのが確実です。

雑所得と一時所得の違い

雑所得と一時所得の違いは、継続性があるかどうかです。一時所得は懸賞や競馬の払戻金、生命保険の一時金などの継続性がない所得を指します。一方、雑所得は公的年金や副収入などの継続性がある所得が該当します。

雑所得と一時所得の違い

| 項目 | 雑所得 | 一時所得 |

|---|---|---|

| 課税方法 | 総合課税 (給与や他収入と合算で税率が決まる) | 総合課税 |

| 課税所得の計算式 | 利益額-経費 | (利益額-経費-50万円)÷2 |

| 具体例 | 懸賞・福引の景品 競馬・競輪の払戻金 生命保険の一時金 など | FX取引の損益 アフィリエイト 副業収入 など |

雑所得と一時所得は所得の計算方法が異なり、一時所得の方が税金が安く済みます。そのため、できるだけ一時所得にしたい気持ちが生まれますが、正しい判断を心がけましょう。

雑所得は利益から必要経費を差し引いた金額が課税対象ですが、一時所得は利益から特別控除(50万円)を差し引いた後に1/2した金額が課税対象です。

例えば、利益100万円の場合で考えてみましょう。雑所得なら必要経費を引いても、ほぼ100万円が課税所得に加算されます。一方、一時所得は(100万円-50万円)÷2=25万円で済みます。

もし所得税率20%なら、所得税で15万円の差が出ます。そのため、できるだけ一時所得として計上したくなりますが、一時所得は継続性が無く、あくまで一時的な収益でなければ認められません。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

国税庁HP

国税庁HPの雑所得と一時所得の説明や各FX業者サイト(GMOクリック証券、TariTaliなど)を調査した結果、当サイトの結論は下記の通りです。

国内FXのキャッシュバックは「一時所得」

国内FXのキャッシュバックは一時所得で計上します。なぜなら、継続性がなく一時的にもらえるお金と考えるのが妥当だからです。

例えば、国内FX大手のGMOクリック証券では、過去に取引量に応じたキャッシュバックキャンペーンを開催していました。このようなケースでは、一時所得として計上して良いと考えられます。

ただし、GMOクリック証券のFAQサイトでは、「一時所得もしくは雑所得」と曖昧な表現になっています。基本的に一時所得で問題ないですが、心配な方は税理士さんや国税局電話相談センターに問い合わせてみましょう。

当社キャンペーンや特典でのプレゼント金は、一時所得もしくは雑所得となり総合課税の対象となる場合があります。

GMOクリック証券

海外FXのキャッシュバックは「雑所得」

一方で、海外FXのキャッシュバックは雑所得で計上します。なぜなら、TariTali(タリタリ)などのキャッシュバックサイトは取引ごとにお金がもらえるので、継続性があると判断できるからです。

実際に、TariTali(タリタリ)の公式HPでも雑所得と記載されています。逆に、一時所得で計上すると税務署に問われる可能性があるので注意してください。

日本居住者の方はキャッシュバックを申告する際の勘定科目は雑所得で問題ございません。

タリタリHP

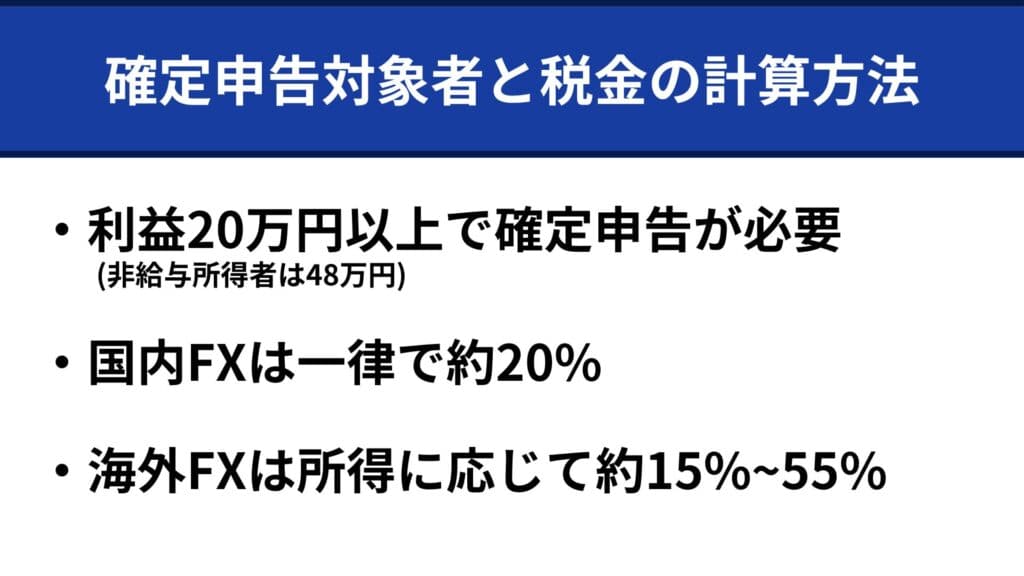

海外FX・国内FXキャッシュバックの確定申告対象者と税金の計算方法

海外FX・国内FXのキャッシュバックで利益が出た場合、金額次第で確定申告(所得税の支払い)が必要です。海外FXと国内FXで税金の計算方法が異なるので、しっかり理解しておきましょう。

確定申告対象者|20万円以上は確定申告が必要

サラリーマンなら給与所得以外(副業など)の合計が20万円、主婦や個人事業主なら48万円を超えると確定申告が必要です。

| 対象者 | 確定申告が必要な金額 |

|---|---|

| 給与所得者 (サラリーマン) | 年間20万円以上の利益がある場合 |

| 非給与所得 (専業主婦・個人事業主など) | 年間48万円以上の利益がある場合 |

注意点として、20万円以下なら確定申告(所得税の支払い)は不要ですが、住民税の支払いはしなければいけません。確定申告する場合は自動で住民税も支払ってくれますが、確定申告しないなら自分で市役所や自治体で手続きが必要です。

住民税申告書は、市役所の窓口か自治体のHPからダウンロードできます。提出場所は自治体によって異なるため、自治体のHPを確認しましょう。知らずに支払っていない方もいますが、脱税行為に当たるので必ず手続きしましょう。

税金の計算方法|国内FXは一律、海外FXは変動する

国内FXは一律で20.315%、海外FXは課税所得(FXと給与、副収入の合計)によって15%~55%で変動します。また、20万円以下の場合は住民税(海外FXは10%、国内FXは5%)のみ支払うことになります。

下記ツールを使えば1分で税率や支払う税金が分かります。自分の税率は算出された所得税に住民税10%を足してください。また、海外FXの利益は雑所得に入力してください。

※各項目は令和6年分(2024年)の計算方法を適応し、概算値を算出しています。

※確定申告の有無により寄付金控除(ふるさと納税)の計算が異なるため、所得税と住民税が異なる場合があります(合計額は同じになります)。

※住民税は10%で計算しています。

※このツールは、情報提供のみを目的として提供されており、正確性や完全性を保証するものではありません。本ツールの使用によって生じたいかなる損失や損害についても、当社は一切の責任を負いません。特に、税金やその他の財務については、専門家に相談することをお勧めします。

自分で計算したい方向けに表にまとめました。計算のやり方例も記載したので、参考にしてください。

課税所得と税率(所得税+住民税)

| 課税所得 | 海外FX |

|---|---|

| ~195万円 | 15% |

| 195~330万円 | 20% |

| 330~695万円 | 30% |

| 695~900万円 | 33% |

| 900~1,800万円 | 43% |

| 1,800~4,000万円 | 50% |

| 4,000万円~ | 55% |

例えば、年収400万円でFX利益が50万円のサラリーマンの場合で考えます。国内FXの場合、年収によらず20.315%なので50万円×20.315%=約10.1万円です。

一方、海外FXの計算は複雑です。まず年収400万円には給与所得控除が適応されるので、国税局のHPを確認します。400万円の場合、「収入金額×20%+44万円」が控除されるので、400万円×20%+44万円=124万円を引いた額が課税所得です。

つまり、400万円-124万円=276万円がサラリーマン本業の課税所得。そこに、海外FXの利益50万円を足すと、課税所得の合計は326万円になります。

上表に当てはめると、税率は20%なのでFX利益50万円×20%=10万円の税金がかかります。この場合、海外FXの方が国内FXと比べて少し税金が安いです。

注意点として、税率は課税所得すべてにかかるのではなく、はみ出た分が対象です。例えば、課税所得400万円なら全てに30%かかるのではなく、~195万円は15%、195万円~330万円は20%と段階的に適応される点に注意してください。

細かく計算した結果、課税所得が450万円以下なら海外FX、450万円以上なら国内FXの方がお得です。収入が多い方(年収1,000万円以上)は海外FXだと税金が高いので、国内FXがおすすめ。

海外FXと国内FXの税金について詳しく知りたい方は海外FXと国内FXの税金比較|どっちが安い?をご覧ください。

ただし、海外FXにもメリットがあるため、併用するのも手です。私もそれぞれのメリットを生かすために併用しています。併用のメリットについては海外FX・国内FXの併用メリット|トレード面と税金面で解説をご覧ください。

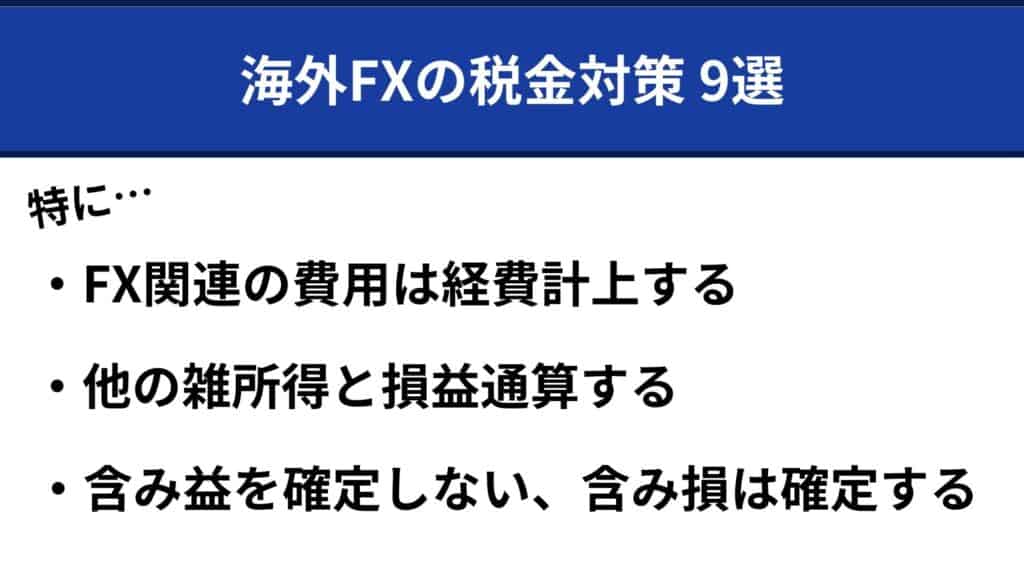

海外FX・国内FXの税金対策9選|知識をつけて賢く節税しよう!

海外FXの税金対策に抜け道はありませんが、節税方法はたくさんあります。自分ができる節税をできるだけ実践して、税金を減らしましょう。

海外FXの税金対策9選

- FX関連の費用を経費計上する

- 所得控除を利用する

- 他の雑所得と損益通算する

- 配偶者、家族にトレードしてもらう

- 取引手数料がかかる口座タイプを使う

- 両建てで利益を一時的に減らす

- 含み益を確定しない、含み損を確定する

- 法人化して税率を下げる

- 税金が少ない国へ移住する

誰でも出来る税金対策もいくつかあるので、海外FXの税金対策9選|誰でもできる節税方法を紹介を参考にしてください。

税金対策をしたら、必ず確定申告もしましょう。やらないと必ずばれて、余計に税金を支払うことになります。面倒な確定申告ですが、不慣れな方でも簡単にできるように実際の手順を画像付きで解説しています。

海外FX・国内FXの確定申告|申告書の書き方・e-tax提出のやり方

近年では確定申告が簡単にできる仕組みになり、税務署に行かなくてもスマホ・PCで完結します。必要書類は、マイナンバーカード・源泉徴収・各種控除証明書・経費の領収書・年間取引報告書の5点です。

海外FX確定申告の書き方・e-tax提出のやり方

- 国税庁サイトにアクセスする

- 税務署への提出方法を選択する

- 作成する申告書を選択する

- マイナポータルをインストールする

- マイナンバーカードを読み取って本人確認する

- 申告書を作成する

- 海外FXの利益を「雑所得」に入力する

- 控除を入力する

- 住民税の支払い方法を選択する

- 申告書を税務署に提出する

詳しくは海外FX確定申告の書き方・必要書類|e-Tax提出のやり方も解説をご覧ください。提出方法と注意点を画像付きで初めてでもわかるように解説しています。

海外FX・国内FXのキャッシュバックと税金に関するよくある質問

海外FX・国内FXのキャッシュバックは税金がかかる!必ず確定申告しよう

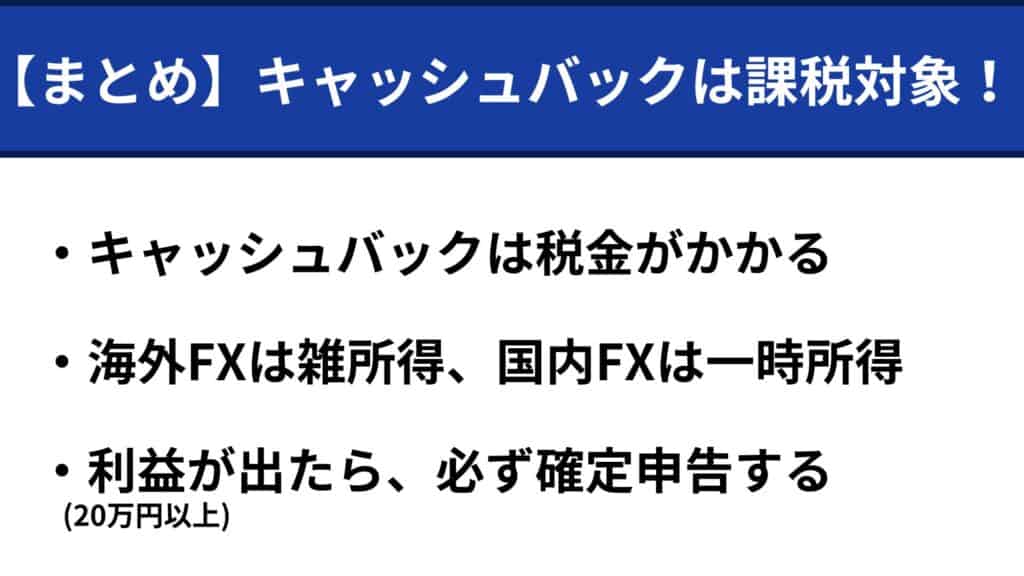

海外FX・国内FXのキャッシュバックは、税金がかかります。海外FXは雑所得、国内FXは一時所得で計上しましょう。

キャッシュバックの利益が年間20万円(非給与所得者は48万円)を超えた場合、確定申告が必要です。確定申告は、初めてでも手順通りにやれば、比較的簡単にできます。詳しい手順は海外FXの確定申告の書き方・必要書類をご覧ください。

税金を少しでも減らしたい方は海外FXの税金対策9選|誰でもできる節税方法も紹介も合わせてご覧ください。節税方法は誰も教えてくれませんが、かなりの金額を減らせるケースもあるので参考にしてください。